猪价2017年下降将带来屠宰与肉制品行业利润拐点

预计猪价2017年上半年开始下降,带来屠宰与肉制品行业拐点

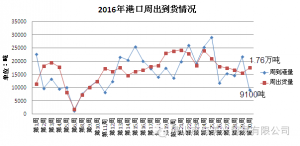

2016年2-6月能繁母猪存栏量维持在本轮最低点,将影响10-12个月后生猪的出栏量,预计2017年上半年猪价开始下降,下降时间超过2年,屠宰量将出现回升,肉制品行业猪肉成本下降利润弹性提升,2017年将是屠宰与肉制品行业拐点。2.屠宰:预计猪肉消费量未来5年CAGR约2%,龙头受益行业整合消费升级。预计猪肉消费量未来5年延续2%的复合增速。屠宰行业集中度较低,本轮猪价高位时间长于以往,屠宰利差倒挂亏损严重,且政策整治力度空前,冷鲜肉的制造壁垒也使龙头更为受益,龙头企业有望进一步抢占市场份额。3.肉制品:受益猪价下降利润提升,低温肉制品快速增长是发展趋势。一方面预计2017年猪价下降将带来肉制品行业猪肉成本下降与利润提升,另一方面低温肉制品迎合健康消费诉求,是消费升级的方向,随着中高收入人群的增长与冷链瓶颈逐步打破,预计未来5年消费量CAGR超过10%,低温肉制品的增长将带动肉制品消费量的增长。

双汇肉制品拐点已现,屠宰稳利上量,将开启未来三年成长期

肉制品拐点领先于行业出现,未来受益猪价下降与低温肉放量。我们认为双汇肉制品业务拐点已经出现,早于行业拐点,源于肉制品高毛利率下放量实现的业绩提升。未来双汇受益于猪价下降带来的猪肉成本下降,以及主推的低温肉制品包括美式新品的放量,将开启三年的增长。预计未来3年肉制品利润复合增速达10%,主推的低温肉制品利润复合增速将超过14%。2.屠宰业务稳利上量抢占市场,未来利润增速有望达到22%。行业低迷期双汇采取稳利上量策略抢占市场,短期来看单位利润压缩但屠宰量增加,整体影响中性,长期来看抢占市场与供应商资源,有助于市场份额提升,打造全产业链龙头。公司对屠宰业务上量信心充足,随着猪价下降与市场的积累预计生鲜冻品未来3年收入、利润CAGR分别达到17%、22%。

投资建议与估值

我们认为双汇业绩拐点已现,随着2017年上半年起猪价将经历至少两年的下降,以及低温肉制品的放量,将开启三年成长期。预计公司2016-2018年EPS分别为1.39/1.64/1.89元,给予买入评级。

风险提示

业务拓展不及预期;经济增速大幅下滑;食品安全问题。

责任编辑:王洋

央企联姻养猪专业合作社—中粮饲料西南大区开启精准扶贫新模式

央企联姻养猪专业合作社—中粮饲料西南大区开启精准扶贫新模式 后续猪价涨跌应关注未来供需关系 猪市利好利空长期看涨

后续猪价涨跌应关注未来供需关系 猪市利好利空长期看涨 后续生猪市场的表现还应关注未来供需关系

后续生猪市场的表现还应关注未来供需关系 暴雨灾区加重,或利好下半年猪价

暴雨灾区加重,或利好下半年猪价