2016上半年,国内豆粕价格先后经历了震荡运行,持续上涨的走势。第一季度呈现出震荡格局,先偏强,后变弱;第二季度转为比较强势,犹如驾驶车辆时冲上近似于45度的斜坡。总的说来,供需基本面是影响豆粕价格的主要因素,但却被天气及库存等炒作因素后来居上,左右着豆粕价格的上扬及调整走势。

一、上半年豆粕价格走势情况分析

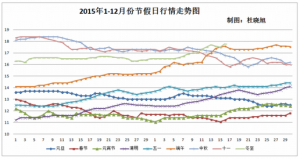

截至6月30日,国内豆粕日成交均价约为3510元/吨,较年初上涨930元/吨;最低价出现于4月8日,豆粕价格跌至2420元/吨,较年初下跌160元/吨;最高价出现于6月29日,价格为3510元/吨,高低价差达1090元/吨。总的来讲可分为以下几个阶段:

(一)1月为震荡上扬阶段

在此阶段内,豆粕均价自年初的2580元/吨上涨至2670元/吨,涨幅为3.49%。影响该阶段走势的原因是:外盘大豆期价上涨拉升国内豆粕价格,并且本月进入年前豆粕终端备货期,饲料企业及养殖企业在春节前开始备货,再加上此时油厂豆粕库存不多,行情受到提振;养殖场准备在春节期间出栏的生猪集中,禽类存栏量较大,增加了饲料需求数量, 对豆粕也有提振作用;虽然月底价格略有回落,但整体上上扬格局未变。

(二)2月至4月上旬为震荡回落阶段

豆粕价格在此阶段内从2月初的2670元/吨回落至2420元/吨,跌幅达9.36%。正当此时,南美大豆迎来收割期,较好的巴西大豆质量及较高的产量,并伴随着收割顺利且未出现物流瓶颈,顺畅的装船速度使得市场看空后市。春节过后猪肉需求减少,由于春节期间生猪的集中出栏使得存栏数量进一步降低,对豆粕的需求逐渐减弱。前期进口大豆数量偏高,油厂开机率维持偏高水平,豆粕供应比较充足,下游养殖需求有限导致豆粕供需趋于宽松进一步打压了价格。

(三)4月中旬至6月底的上涨阶段

豆粕均价自4月10日后开启了高速上涨时期,至6月底已经涨至3510元/吨,较4月中旬2420元/吨上涨1090元/吨,涨幅达45.4%。外盘的炒作是该时间段内豆粕短期涨幅较大的主要原因。随着阿根廷降雨的持续,4月的美国农业部供需报告大幅下调了阿根廷大豆产量预估,再加上一些连续性降雨后的持续发酵,大豆出芽等质量问题不能上市销售,美国抓住这一机会再次炒作,自该时期内的月度供需报告后一次又一次下调美国年末库存预估,使得豆粕价格在每月报告出台之后涨势一波高于一波。在此猪肉消费转淡期间,生猪价格持续上涨使养殖户看到较高养猪效益而压栏惜售,将标猪育肥成为牛猪,并且伴随着国家农业部的存栏数据开始止跌回升,美国抓住这一机会说中国国内生猪养殖需求好转,并借国内的猪价飙升点燃豆类价格上涨的东风,也有大部分媒体开始响应,成功的引发了供需共振。再加上到港大豆成本上涨,油厂压榨亏损使得挺价意愿较强,豆粕价格易涨难跌。随着豆粕价格的持续上涨,国内各大饲料企业均上调饲料价格,加上仔猪成本较高,生猪的养殖效益在此阶段内出现明显的下滑趋势,但仍然有盈利空间。

二、影响豆粕市场运行因素分析

影响豆粕市场运行因素主要有养殖需求量少、饲用需求低迷、大豆成本提高及外盘大豆炒作,在一系列因素的作用下,豆粕演绎了先下滑后强势上涨之路。

(一)国内豆粕供应较为宽松

2016年国内大豆月度进口数量处于近五年中偏高的位置,如上图所示(2016年6月大豆进口数量为猪易传媒分析师预估),仅1月份大豆到港数量低于去年同期达120万吨外,其他月进口数量都比较多。今年1月到5月期间,我国进口大豆数量达3099.65万吨,同比增长14.51%,高于近五年同期均值。根据6月大豆船期统计预计为750万吨,但是因国内港口海关检查比较严格,影响大豆卸货,预计为730万吨左右。今年巴西地区大豆产区天气较好,大豆收割速度较快,且过去多年一直存在的道路运输拥堵改善,今年未发生物流瓶颈,大豆运输及装船速度较快,我国提前进入南美大豆到港高峰期。随着巴西大豆的集中到港,近期国内供应将十分宽松。据船期统计,6月大豆到港在750万吨左右,7月在700万吨左右,如此大的供给将使市场供应更加宽松。

较多的大豆到港数量将使得大豆库存持续升高,由于国内大豆供应充足,油厂大豆库存较多,开机率比较高,大豆压榨数量也比较多,除春节前后几周,国内油厂每周大豆压榨数量达130万吨以上,开机率在40%以上,豆粕产出每周将达100万吨,而国内下游需求本来就有限,再加上春节期间的集中出栏,使得豆粕供应较为宽松。

(二)下游养殖需求整体较弱

下游需求疲软也是造成一季度豆粕下跌的主要原因。生猪养殖和禽类养殖作为豆粕需求的下游,生猪养殖业在近两年就处于低迷状态,虽说生猪价格的持续上涨及养殖利润较好,养殖户补栏意愿强,但国家出台的生猪禁养及圈养政策,以及《水十条》和《土十条》的出台,部分不合标准的养猪场只得拆迁或者直接关闭,这样造成了生猪存栏数量的下降以及能繁母猪存栏数量的持续下滑。

据国家农业部数据显示,2016年5月份全国生猪存栏量为37372万头,较上月增加149万头,较上月上升0.4%,较去年同期减少2.9%;能繁母猪存栏为3760万头,比4月减少0.3%,比去年同期下降3.6%。生猪存栏数量虽说有较少的回升,但仍处于历史的偏低水平。由于猪粮比的上涨伴随着生猪养殖效益的上涨,部分养殖户积极补栏,但较低的能繁母猪存栏数量限制了后期生猪存栏数量的增加,再加上猪场拆迁的持续进行,后期生猪存栏数量未出现明显回升。春节过后,伴随着天气的转热,市场对禽蛋等需求也随之减弱,加之今年南方天气降雨较多,水产养殖对饲料豆粕需求也有限,豆粕的需求将受到限制。

(三)外盘大豆炒作搅动豆粕市场

豆粕是大豆的副产品,国内油厂从主产地美国、巴西及阿根廷进口大豆,用于压榨后得到豆粕和豆油,豆油用于烹饪,而得到约80%的豆粕用于饲料生产。因国内豆粕生产依赖于大豆进口,豆粕主要是根据芝加哥大豆期价进行定价,而大豆产区任何的风吹草动均可能影响芝加哥大豆期价的波动,所以,只要大豆产区发生任何与大豆生产运输相关的因素,均有可能影响国内豆粕价格的上涨和下跌。

近年来,外盘炒作影响国内豆粕价格的因素主要有大豆产区天气、美国大豆库存及面积报告、巴西大豆运输装船以及阿根廷的工人罢工问题。巴西的物流瓶颈前几年是导致国内4月前后豆粕价格涨跌的主要原因,由于巴西政府对交通运输硬件设施进行改善,今年未出现较大的运输拥堵现象。与之前巴西物流拥堵同时间段发生的是阿根廷的工人罢工,该地区的工人每年在大豆出口运输数量比较高的阶段都会举行工人罢工,来抗议较低的福利待遇,今年由于阿根廷降雨影响大豆的质量,出口的大豆较少,未发生较大的工人罢工现象。

大豆主产区天气及美国大豆库存预估一直是搅动CBOT大豆期价上下波动的重要因素。由于是农作物,大豆的播种、生长及收割均受到天气因素的严重制约,而主产区分布于南北半球,所以天气因素可以说是一年四季都影响大豆的生产。今年3月底,同为南美产区的巴西地区天气较好大豆质量较好,收割较为迅速;而阿根廷却连降暴雨引发洪涝,使得大豆收割延迟不说,一大部分积水使得大豆被淹没,等洪水退去之后大豆开始发芽,已经达不到上市销售的质量,就因为这一原因,外盘期价在阿根廷大豆减产的配合之下,外盘期价一路飙升,而国内豆粕价格也随之上扬,较4月初涨幅超1000元/吨。因阿根廷大豆降雨使得大豆减产引发了一系列连锁反应,美国农业部月度供需报告一次又一次下调阿根廷大豆产量,并且将减产的需求转至美国,美国大豆库存两次大幅下调,国内豆粕价格也随之发飙上涨了两次。

(四)压榨亏损且成本增加厂家挺价意愿强

如上图大豆压榨利润走势所示,今年上半年除2月上半月之前油厂有压榨利润外,其他大部分时间段压榨都处于一个亏损的状态。大豆压榨利润的盈亏由进口大豆成本价格、压榨后所产生的豆粕价格以及豆油的价格决定。今年由于生猪市场对豆粕的需求疲软,豆粕价格在4月10号之前一个回落,并且进口大豆价格处于一个上涨的趋势,油厂压榨利润随之慢慢降低,直至亏损的越来越多。压榨利润与豆粕价格关系较大,在大豆压榨产生的产品中,有近80%的副产品是豆粕,而豆油成分占有量较少,价格变化不如豆粕一样频繁,所以,压榨利润主要取决于油厂的豆粕价格。

自4月10号开始,豆粕价格就一直处于一个上涨的走势,但随着阿根廷的大豆减产,进口大豆的成本也在逐步上涨,油厂一直处于一个亏损的状态,仅在豆粕价格出现大幅上涨的时间段会有明显的压榨利润,比如月度供需报告出台前后带动豆粕价格上涨之时,其他时间段内处于明显亏损状态。尽管国内养殖对豆粕需求无明显的好转,伴随着大豆进口成本价格的越来越高,压榨的亏损及外盘大豆的指引,油厂挺价意愿仍强,不支持降价。

三、下半年豆粕市场预测及关注热点

(一)频发的天气炒作

4月前后的阿根廷暴雨天气影响产量,外盘的搅动使得一向低迷的豆粕爆发快速性的上涨,在两个月后上涨幅度超1000元就可以让人们看出它的强势。目前已经步入7月,美国大豆已经播种完毕,进入生长及开花期,当然在此阶段豆粕市场也迎来天气炒作的高峰期,这时无论是过度降雨还是干旱均会影响大豆作物的生长,这时期也是美豆走势较为敏感的时间段。对于国内豆粕市场来讲,美国大豆的走势将持续影响国内豆粕市场行情。据气象学家预计,今年7-9月发生拉尼娜气候的概率较大,将达到75%,而回顾往期拉尼娜气候炒作的历史,美国产区容易发生干热天气,能影响大豆的生长情况及产量,最终影响国内豆粕的价格。到时候若真发生干热天气,再加上前期阿根廷大豆减产的事实,国内豆粕价格走势或将突破4000元/吨。

(二)美国农业部报告

美国农业部报告由美国农业部按照周、月时间规律出台,预估大豆产量、大豆的供应、大豆的库存和需求,同时还对除美国外的国家进行农业生产等方面的预测并出台相应报告,尤其是月度供需报告,它发布于每月的10号左右,会立即对CBOT大豆市场产生立竿见影的价格带动作用,进而影响到中国豆粕市场价格波动。每次美国农业部月度供需报告出台之前,交易商态度都相对谨慎,希望从报告中捕捉任何对交易有指引的“蛛丝马迹”。当然,美国农业部报告也有较多的变脸史,这样发生炒作后就会伴随着中国人吃亏;在这样的大豆风波之中,美国农业部发布的报告就起到了推波助澜的作用,并且在豆粕的供需博弈中,国际大豆产商掌握着定价权,中国豆粕市场就只有买单的份。

(三)国内豆粕供应

据船期统计,我国6月进口大豆到港量约750万吨左右;7月到达南美大豆到港的顶峰,约为780万吨;由于今年阿根廷大豆质量较差,不能作为商品大豆出口,我国进口将转至美国,8月可能就将出现明显回落,预计约700万吨,三个月大豆到港总量约为2200万吨,较去年同期大豆进口数量有明显的下降。9月进口量较8月进一步下滑,10月或到达一个比较低的低谷,但随着美国大豆的收割上市,11月-12月将出现大豆进口数量恢复性的增长。由于今年我国油厂开机率较高,所以产生的豆粕也将较多,到时将有大量的豆粕供应到市场。

如上图所示,我国油厂豆粕库存数量自3月开始便在60万吨左右,但是饲料企业及养殖场购买远期的合同数量较多,主因是近几年我国豆粕价格波动较大,油厂为了规避风险主要销售远期的基差合同,并且饲料企业及养殖企业对远期的低基差、零基差或者负基差的合同比较感兴趣,购买数量也比较大,豆粕元气的未执行合同数量持续高企并呈现一个上涨的趋势。

(四)国内养殖需求

自去年开始,由于我国能繁母猪产能退化,部分能繁母猪超过了较好的利用年限,淘汰的能繁母猪较多,并没有相应的后备母猪来补充,导致能繁母猪存栏量持续下滑,再加上国家颁布了生猪禁养以及圈养政策,伴随着猪场的拆迁再次导致了能繁母猪存栏的持续下滑,这就造成了生猪存栏数量的持续下滑,造成了上半年猪价的持续上涨。但自4月开始,随着生猪存栏的增加,再加上此次补充的后备母猪产能较好,后期生猪存栏的数量将逐步缓慢增加,随着生猪存栏数量的持续恢复,到时对豆粕的需求将逐渐增加。预计在冬季消费旺季来临之前,生猪存栏数量将到达今年的顶峰,到时候对豆粕的需求将会到达一个高峰值。

责任编辑:刘琦

展望未来,立志成为中国兽药市场头孢产品的领军企业!

展望未来,立志成为中国兽药市场头孢产品的领军企业!