抗击打,是拳击运动员最重要的素质之一。如果一个公司的股价“抗击打”也就是抗风险能力很强的话,这家公司往往会被高看一眼。比如,万洲国际(00288)。

国内猪肉价格下降利好业绩

2016年年报显示,万洲的生猪出栏量为1920万头,生猪屠宰量为4930万头,自给率为38.94%,肉制品销售额占到总销售额的51.4%。

智通财经注意到,万洲2016年,肉制品的经营利润下降1.6%至14.75亿美元。其主是中国的生猪价格高企导致的。

进入到2017年,中国生猪价格高企的情况,已经明显改善。智通财经获悉,目前,全国25省份猪肉价格下跌,从春节到现在,猪肉市场价已下降了25%左右。而生猪出栏价已经跌到23个月以来的最低价,“猪周期”开启价格下行趋势。

智通财经获悉,据农业部数据显示,我国400个监测县生猪存栏量在今年前四个月出现连续下降,能繁母猪存栏量也连续四个月出现小幅下降,这可能对未来生猪价格起到一定程度的提振作用。

数据来源:农业部官网

据中商产业研究院分析,短期内猪价不会持续大幅下跌,预期5月份将会止跌企稳,三季度猪价将稳中有涨,但上涨空间不会太大。

但谁也不是先知,市场没有100%的绝对,如果猪肉价格再度飙升呢?别忘了,万洲还有史密斯菲尔德呢。万洲并购史密斯菲尔德后能够通过从美国进口高质量的肉产品来满足中国市场对猪肉不断攀升的需求,还能够继续服务于美国和全球市场。智通财经注意到,美国因其超低的养殖成本,猪价远远低于国内。

公司股价也获得大行看好。美银美林指于今年四月末在研报中指出,万洲国际现金流强劲,派息上升,负债下降,预计续获市场重估。该行重申予“买入”评级,目标价由7.4元上调至8.5元。

遭CDH频繁减持

智通财经注意到,万洲国际股东,CDH自去年八月以来持续减持公司股份,曾在连续两个月时间内通过二级市场减持并套现20亿美元。

2017年5月21日,CDH再次计划拟通过配售代理,出售合计约8.835亿股予独立第三方,该部分股票占公司已发行股本总额约6.03%,每股作价6.55港元。紧随配售完成及潜在分派后,CDH股东将共同被视作于3.97亿股股份中拥有权益,占公司已发行股本总额约2.71%。

此外,CDH也表示其可能,通过配售代理于2017年6月23日或之前分派最多约7866.48万股股份予潜在承让人,占公司已发行股本总额约0.54%,每股分派股份作价6.55港元,潜在分派不一定会进行。

从股价表现来看,智通财经注意到,2016年8月至10月为鼎晖投资减持万洲力度最大的时间段,但期间万洲股价却以上涨为主。而5月22日,万洲股价虽然低开近3%,但盘中资金“顽强”护盘,收盘仅下跌1分钱。

鼎晖10余年“潜伏”

智通财经了解到,鼎晖投资基金管理公司(CDH),其前身是中国国际金融有限公司(CICC)的直接投资部。其与万洲国际的渊源已经有10余年之久。

2006年3月,双汇集团100%国有股权在北京产权交易所正式挂牌转让,标价10亿人民币。彼时已是全国最大的肉制品企业的双汇,改制消息一出,引发了国际资本市场的兴趣,JP摩根、美国国际集团、高盛、淡马锡、花旗等国际投行界“巨头”慕名而来。

同年5月,由高盛与鼎晖投资组成的罗特克斯公司花费代价超过25亿元人民币成为最终的受让方。

2013年,双汇国际收购史密斯菲尔德这一著名案例中,鼎晖投资也是关键的推动和参与者。

2014年4月,在收购了全球最大的猪肉食品企业史密斯菲尔德近一年后,“双汇国际”更名为“万洲国际”。

2014年8月5日,万洲国际成功在港交所挂牌上市。通过CDH ShineLimited(鼎晖Shine)旗下的四只基金,鼎晖投资拥有在港注册的双汇国际控股有限公司超过30%的股权,是其最大股东。

如今,鼎晖对万洲的持仓所剩无几,这块困扰了万洲近一年之久的“大石”终于可以放下了。

业绩表现稳定

万洲国际年报显示,2016年度公司营业额为215.34亿美元,同比小幅增长1.5%;经营利润为17.88亿美元,同比增长14.8%;在任何生物公允价值调整前,公司拥有人应占利润同比增加17.1%至10.14亿美元。

今年一季度,若不计任何生物公允价值调整及期间内就若干现有债务再融资而产生的非经常性债务清偿费用7000万美元及相关税项2600万美元,公司拥有人应占相关利润为2.48亿美元,较上年同期增长10.2%。

不过,今年一季度,生物公允价值调整后的业绩,则显示,该公司股东应占利润2.18亿美元,同比减少24.8%。

五年业绩表现

债务结构趋于合理

从一季度的表现来看,债务似乎是困扰万洲的一大问题。智通财经了解到,在并购史密斯菲尔德后,万洲国际承担了其24亿美元的债务,万洲的负债额也一度达到近80亿美元。

不过,在过去的4年里,万洲的负债结构一直在持续改善。年报显示,其有息负债由2015年底39亿美元下降到2016年底28.8亿美元,杠杆率由2014年0.77倍下降到2016年的0.4倍,净负债权益比率下降16.7 个百分点至24.7%。

据郭凡礼表示:“万洲国际在过去的四年里债务降低了近60%,由80亿美元降低到不到30亿。未来没有大的投资和并购的话,债务仍将进一步下降。”

智通财经注意到,万洲国际所持有的19亿美元中期票据即将于明年到期。郭凡礼透露,到期之后万洲国际将进行债务置换以此稳定债务结构,“具体实施方案是,发行了一个14亿美元的投资债券,同时向银行贷款5亿美元进行债务置换。”

责任编辑:宋美丽

环保养殖受追捧!养殖巨头在这三个省投入共计16.4亿元!

环保养殖受追捧!养殖巨头在这三个省投入共计16.4亿元! 新希望六和1-4月销售饲料490万吨,生猪出栏超过70万头

新希望六和1-4月销售饲料490万吨,生猪出栏超过70万头 中国食品集团公司转让生猪资产

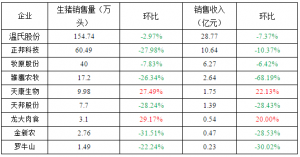

中国食品集团公司转让生猪资产 9大上市企业2017年5月份生猪销量对比

9大上市企业2017年5月份生猪销量对比