高盛20亿夺得双汇集团

收购完成后高盛将同时拥有中国两大肉制品集团股份

离首次被传出待嫁的消息足有半年,双汇集团的整体股份转让在JP摩根、美国国际集团(AIG)、新加坡淡马锡机构、高盛等多个国际大买家的竞购中落幕,美国高盛最终以20.

1亿元人民币的价钱“抱得美人归”。双汇发展董秘祁勇耀接受本报记者采访时称,双汇发展的第二大股东的股权转让也即将公布结果,而高盛虽持有雨润的股份,但对与双汇的合作应没有影响。

中标价为20亿元

4月29日,河南双汇投资发展股份有限公司(以下简称“双汇发展”,股票代码000895)的董事会发出《关于控股股东河南省漯河市双汇实业集团有限责任公司国有产权转让进展情况的提示性公告》。

公告显示,双汇集团与该集团的前所有者――漯河市国有资产监督管理委员会联合宣布,双汇集团国有产权转让招投标工作已于2006年4月26日结束。代表美国高盛集团、鼎晖中国成长基金两家公司参与投标的香港罗特克斯有限公司中标,中标价格为人民币20.1亿元。

稍后,香港罗特克斯有限公司将与漯河市国资委就上述国有产权转让事宜签署相关文件。此外,由于双汇股权转让给外资,其企业性质需要从国资企业变更为外资企业,该交易需要上报商务部批准。

双汇雨润成兄弟

今年2006年3月3日,双汇集团的国有产权在北京产权交易所挂牌。3月30日挂牌结束后,双汇集团国有股权的持有方漯河市国资委与北京产权交易所一直对挂牌产生的意向受让方进行资料审核和资格确认。

在整个竞购双汇的过程中,各方知情人士皆三缄其口,而JP摩根旗下的私人股权投资公司CCMP呼声最高。不过,最终以逾20亿元成为双汇集团新主人的则是全世界历史最悠久及规模最大的投资银行之一的美国高盛集团。

但最受各界关注甚至质疑的是,高盛还拥有双汇在肉制品领域的最大竞争者――雨润食品集团的13%股权,并在江苏雨润食品集团12位成员的董事会中,拥有两位非执行董事的席位。

此前,双汇在股权转让条件中明确规定:意向受让方或其关联方在提出受让意向之前,不得在国内直接或间接经营猪、牛、鸡、羊屠宰以及相关产业,也不得是这类企业大股东等。

如今,双汇为何选择有“同业竞争”嫌疑的高盛呢?知情人士透露,在招投标中,意向方的收购价格是重要考虑准则,而高盛开出的价格应该是最高的。而且,转让方认为,高盛在雨润方面的持股不多。

价格是否合理有争议

作为国内肉制品市场的霸主,双汇集团是一个拥有60多家子公司、销售额200亿元以上、总资产50多亿元的跨行业、跨地区、跨国经营的大型食品集团。而大力发展PVDC薄膜等包装材料,以及进军医药业,也已提上双汇的议事日程。

20.1亿元的转让价格是否合理呢?国泰均安分析员乔弈向本报记者表示,按披露的公开信息,该收购价格应该是合理的。根据双汇集团在北京产权交易所公布的财务数据显示,双汇集团总资产合计22.23亿元,抵冲掉15.55亿的负债,净资产为6.68亿元。招商证券分析师朱卫华则表示,此前估计转让价格为60亿元,与结果相去甚远。而双汇发展董秘祁勇耀则回应,是否满意,就要问国资委了。

此外,被外界认为是双汇高层进行曲线MBO的重要载体――双汇发展的第二股东漯河市海宇投资有限公司(下称海宇投资)日前也表态,将所持有的双汇发展的股权转让给战略投资者。该战略投资者是否为集团产权收购者?祁勇耀称暂时不便披露,但结果快将公布。

而外界高度关注的是,拥有双汇与雨润两大集团股份的高盛集团,究竟将在中国的肉制品市场有何动作?两大品牌的竞争将如何演化?所有谜底都有待揭开。

本报记者麦婕莹

新闻链接

大众食品从香港主板告退

另一个拥有肉制品知名品牌金锣的大众食品控股有限公司,则在“五一”期间宣布自愿撤销在香港联合交易所有限公司主板上市地位。该公司称,今年8月3日将是该公司在联交所交易的最后一天。

大众食品于2001年3月14日在新加坡证交所主板上市。后来又申请将股份在联交所主板进行双重上市。

对于撤销上市的原因,大众食品董事会指出,自股票在香港上市以来,总交易量的90%以上发生在新加坡证交所。此外,公司从未在香港资本市场筹集过任何资金,并且在可预见的未来也不会从香港资本市场融资。

责任编辑:

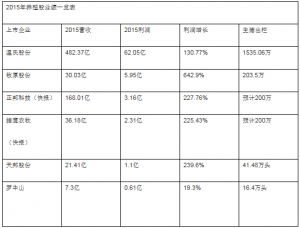

温氏2015年利润超7大饲料集团总和一倍,新增生猪产能617万头

温氏2015年利润超7大饲料集团总和一倍,新增生猪产能617万头  新希望集团酝酿100亿元海外投资计划,又要投资啥?

新希望集团酝酿100亿元海外投资计划,又要投资啥? 双汇公开回应王中:依规律判断猪价何罪之有

双汇公开回应王中:依规律判断猪价何罪之有 养猪人为何再次向“双汇”集体“开炮”

养猪人为何再次向“双汇”集体“开炮”