《专题产业分析》:养殖股一路高歌之后是否仍有超预期机会?

年后养殖股表现亮眼,民和、圣农、牧原、益生三周累计涨幅均达30%以上。我们反复强调当前养殖股产业现状、估值方法和投资策略等三个关键问题,在对周期股偏好上升的市场中获得认可。(详见专题报告《两个涨停后,鸡该不该追?——厘清三大关键点、兼谈过往养殖股投资经验》、《重大观点更新:滞涨预期下,养殖股是最佳标的,全年看好》、《产业跟踪:论畜禽价格超预期——补库行情和“十年一遇”的周期》)

如果说当前市场已经对产业方向没有预期差,在过去一两周内又进一步缩小了对产业盈利高点的预期差,那么养殖股是否仍存超预期的机会就至为重要。我们当前继续强调养殖股上半年的确定性机会,根据上周草根调研的情况,我们认为猪链未来一年大行情仍在,而价格周期低迷推动养猪格局变化+环保土地限制等因素共振导致的。环保限制促使猪链的产能去化超预期(养猪项目难以拿到政府批文,浙江省处于环保要求拆除60%散养户猪舍),散养户退出数量(某饲料区域14年经销商占比80%,现在不足30%)超预期,规模猪场休养生息同时更加趋于经济理性人,同时今年年初的寒潮致使小猪死亡率超预期(因腹泻死亡10-15%),供给端的变化切实发生但目前市场存在预期差,这将接力过去两周猪价未如期下跌带来的超预期,成为养猪股的股价催化因素。

同时,禽链的补库行情推动价格短期超预期上涨,对股价催化还将继续。从大周期看,对比2011年,2016-17年的供需情况更加严峻,基本确定17年产量约36-37亿羽,会缺3-4亿羽肉鸡,行业平均盈利可能会超过5元以上。那么,按照景气高点时盈利年化(我们采用月度数据年华,当然可能导致空间放大),再按照经营性行业顶点10-15X估值测算,这是我们倾向的禽链可能潜在盈利空间依然超过70-100%。

核心结论:养殖股仍将继续创造超额收益,其中禽链大周期反转背景下的补库行情驱动的价格小高峰还将继续催化股价上行;猪链产能去化、补栏速度、疫病情况超预期,将接力过去两周猪价未如期下跌带来的超预期,成为养猪股的持续股价催化因素。

《本周策略》:强调养殖板块上半年50-100%收益机会(禽70-100%,猪50%),关注猪价八月超预期机会;持续推荐种植综合服务,关注国内糖超预期减产。

我们继续坚定推荐畜禽链中期反转,猪鸡同时看好,禽链更具有攻击性。

种植方面,综合农服相关标的相关业务仍在稳步推进,未来空间巨大,当前率先跑马圈地、占据市场先发优势的企业值得持续推荐(史丹利、象屿股份)。

2015-2016榨季接近尾声,截止二月底,全国主要产糖大省广西、云南、海南和广东的累计产量与去年同期相比下降19%,高于我们此前预期的-15%,根据以往的榨糖进度,三月底产量确定后将一定乾坤,今年白糖进入第一年去库存周期,供需缺口引发抛储预期将有望驱动糖价持续向上,建议投资者关注白糖价格行情带来的相关机会。

个股推荐:重点推荐禽链股票(民和、圣农、益生)、猪链股票(牧原、温氏),同步推荐金宇、海大、大北农;其他普莱柯、新洋丰(新增)等弹性品种重点推荐;就商业模式创新而言,重点推荐农业综合服务方向:象屿、史丹利、金正大、隆平。

责任编辑:宋美丽

陈奇:生猪巨头,盈利百亿!

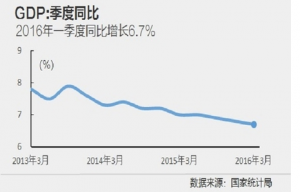

陈奇:生猪巨头,盈利百亿! 一季度GDP同比增长6.7% 符合预期

一季度GDP同比增长6.7% 符合预期 农业部印发《生猪屠宰厂(场)监督检查规范》的通知

农业部印发《生猪屠宰厂(场)监督检查规范》的通知 仔猪价创历史新高 预示猪价将超预期破11元/斤!

仔猪价创历史新高 预示猪价将超预期破11元/斤!