《专题产业分析》:短期扰动无损禽链周期还将长期演绎,猪料超预期催化行情

核心指标父母代鸡价仍有翻倍上涨空间,禽链远未达到景气高点。对比2011年,2016-17年的供需情况更加严峻,基本确定17年产量约36-37亿羽,会缺3-4亿羽肉鸡,行业平均盈利可能会超过5元以上。从具体盈利预估看,我们倾向于2017年鸡价高点在6.5元/斤以上,单羽毛鸡盈利在10元;商品代鸡苗价格突破7.5元,盈利突破5元。那么,按照景气高点时盈利年化,再按照经营性行业顶点10-15X估值测算,这是我们倾向的禽链可能潜在盈利空间依然超过70-100%。

猪链景气度将超预期:根据草根调研的情况,我们认为猪链未来一年大行情仍在,而价格周期低迷推动养猪格局变化+环保土地限制等因素共振导致的。环保限制促使猪链的产能去化超预期(养猪项目难以拿到政府批文,浙江省处于环保要求拆除60%散养户猪舍),散养户退出数量(某饲料区域14年经销商占比70%,现在不足30%)超预期,规模猪场休养生息同时更加趋于经济理性人,同时今年年初的寒潮致使小猪死亡率超预期(因腹泻死亡10-15%),供给端的变化切实发生,是目前猪价坚挺的主因。我们认为三季度生猪供应将发生断档,猪价有望暴涨至22元/公斤以上,超越市场预期。

后周期品种逐步迎接放量增长,技术与渠道壁垒打造业绩弹性空间。后周期品种如兽药疫苗、饲料等,都有多方催化因素,如养殖收益高企促使疫苗在商品猪中渗透率增长,玉米等原料价格下跌提升饲料毛利等。

核心结论:养殖股仍将继续创造超额收益,其中禽链大周期反转背景下;猪链产能去化、补栏速度、疫病情况超预期,将接力过去两周猪价未如期下跌带来的超预期,成为养猪股的持续股价催化因素。

《本周策略》:坚持以养殖板块为主线,上半年50-100%收益机会(禽70-100%,猪50%),关注猪价八月超预期机会;关注国内四月白糖迎来消费高峰;中长期看好种植综合服务。

我们继续坚定推荐畜禽链中期反转,猪鸡同时看好,禽链更具有攻击性。

对于大宗农产品中基本面较好的白糖,我们的观点是长期看好,择机增持。我们认为当前产业节奏依旧走在如期向上阶段,短期扰动项如走私增量、需求格局变化等均无法构成对糖价第一阶段上涨的核心影响因素;随着走私管控趋严、外糖价格向上,供应端减产的影响将逐步显现。糖价将有望在经历3月中上旬胶着期后逐步体现涨势,经过4月消费高峰期趋稳,这段时间有望突破成本价,在单吨小幅盈利周围震荡;随着进入8月,库存消耗的末期,减产超预期、供需缺口积蓄的能量有望爆发,高位震荡至6000元/吨,触发国储拍卖。因此,3月下旬胶着期与5、6月短期回调期都是较好的增持时点。

种植方面,综合农服相关标的相关业务仍在稳步推进,未来空间巨大,当前率先跑马圈地、占据市场先发优势的企业值得持续推荐(史丹利、象屿股份)。

个股推荐:重点推荐禽链股票(圣农、民和、益生)、猪链股票(牧原、温氏),同步推荐生物股份、海大集团、海利生物、大北农;白糖投资推荐南宁糖业、中粮屯河;种植综合服务推荐新洋丰、象屿、史丹利、金正大、隆平。

责任编辑:宋美丽

陈奇:生猪巨头,盈利百亿!

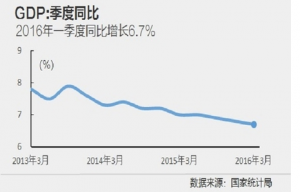

陈奇:生猪巨头,盈利百亿! 一季度GDP同比增长6.7% 符合预期

一季度GDP同比增长6.7% 符合预期 仔猪价创历史新高 预示猪价将超预期破11元/斤!

仔猪价创历史新高 预示猪价将超预期破11元/斤! 猪价上涨或推升物价预期

猪价上涨或推升物价预期