公司近况

近期生猪价格持续上涨,我们判断后市猪价涨幅将趋于理性,全年14%左右的涨幅判断亦在市场预期范围内。我们量化分析后认为,当前假设下猪价上涨对双汇收入利润的影响整体可控,维持对公司全年业绩前低后高,下半年环比改善的判断。

评论

上游业务:利好收入增长,对盈利影响偏负面。猪价上涨将利好双汇上游生鲜冻品的售价提升,但将影响屠宰上量,下调全年屠宰量增速至1.3%。我们认为9 月旺季来临时的屠宰量为全年关键节点,下半年随着库存消化与旺季到来,屠宰量增速环比改善仍然可以预期。预计全年生鲜冻品出货量增速10%,冻肉和进口将成为有效补充。结合量价变化,略微上调上游业务15 年收入增速预测。预计受猪价上涨及屠宰量增速放缓影响,屠宰业务15 年头均盈利将同比下滑,但低价库存与进口猪肉有望对冲部分猪价上涨的负面影响,略微下调上游业务15 年的利润增速预测。

下游业务:预计对收入与盈利的影响可控。下游肉制品业务成本中除与生猪价格直接相关的部分外,低价冻肉库存/进口猪肉有望对冲成本上涨影响,鸡肉价格亦持续低位,生猪价格上涨的整体影响可控。预计Q2 双汇肉制品销量下滑幅度已收窄,肉制品业务利润基本持平。合理的猪价上涨亦利于肉制品的产品结构升级。下半年随着高吨利新品继续推广/占比提升,肉制品业务盈利有望延续同比提升趋势。肉制品业务相比屠宰更接近消费品属性,我们看重双汇自身在新产品、新渠道与新模式上的变化对下游业务盈利改善的推动,而非简单的与猪价联动,维持对下游业务收入与盈利的预测。

敏感性分析表明,双汇大概率将能够转嫁猪价超预期上涨的影响。我们在敏感性分析的四种悲观假设中,预计全年生猪价格涨幅分别超预期地达到18%/20%/22%/25%时,双汇要维持我们目前盈利预测中利润率水平,生鲜冻肉与高低温肉制品价格所需的涨幅。测算结果表明所需涨幅均在合理区间内,我们判断即使猪价出现超预期上涨,双汇大概率仍能够转嫁其影响,维持利润率稳定。

估值建议

我们略微调整公司15 年收入+0.8%至504.1 亿元,归属母公司净利润-2.4%至42.3 亿元,合EPS1.28 元,维持2016 年盈利预测不变,相应调整2015 年目标价-2.4%元至32.06 元(对应当年25 倍市盈率)维持推荐评级。

风险

新品推广低于预期、短期猪价暴涨、食品安全事件。

责任编辑:宋美丽

陈奇:生猪巨头,盈利百亿!

陈奇:生猪巨头,盈利百亿! 唐人神一季度净利同比预增50%至70%

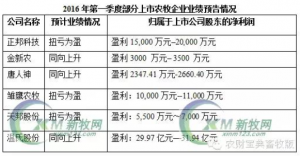

唐人神一季度净利同比预增50%至70% 温氏、金新农、正邦、天邦…谁是一季度盈利冠军?

温氏、金新农、正邦、天邦…谁是一季度盈利冠军?  天邦股份:预计1季度盈利暴增317%-376%

天邦股份:预计1季度盈利暴增317%-376%