1、事件

牧原股份公布三季报:公司前三季度实现营业收入39 亿元,同比增长100.4%;归母净利润17.6 亿元,同比增长531.5%。其中,单三季度公司实现营业收入16.2 亿元,同比增长96.7%,环比增长17.8%;归母净利润6.9亿元,同比增长197%,环比下降2.1%。业绩符合预期。

2、我们的分析与判断

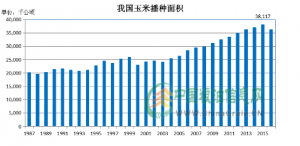

产能进入释放期,业绩同比大增。价格方面,三季度生猪均价略有走低但整体维持高位,预计公司商品猪销售均价达到17.9 元/公斤,环比下降10%,但同比略增。销量方面,三季度销售生猪合计达到90.9 万头(前三季度分别为48.8 万头、66.4 万头、90.9 万头),同比增长103%,其中仔猪约20-25万头。根据1-6 月的销售简报,公司已经进入产能释放期,上半年生猪销量逐月递增,而三季度产能继续释放,业绩符合预期。截至2016 年6 月30 日,公司拥有24 个子公司,产能主要分布在河南、陕西、陕西、湖北、山东、河北、内蒙古七省,达到600 万头水平。随着公司定增项目新建200 万头生猪项目的投产,以及子公司产能的逐步释放,预计公司未来3 年的生猪出栏量将保持35%以上的高速增长。

成本控制能力卓越,头均盈利维持较高水平。公司采取自繁自养一体化养殖模式,一方面有效进行疫病防控,一方面具有较好的成本控制能力,较行业平均通常具有100 元/头以上的超额收益。三季度预计公司生猪均重维持110 公斤,头均盈利759 元,持续维持较高水平。尽管三季度原材料价格震荡,公司成本控制良好,完全成本继续处于12 元/公斤以下。

能繁母猪补栏低于预期,猪价下行空间有限。截止9 月份最新数据显示,由于本轮环保压力较重,能繁母猪存栏仍处于筑底阶段,环比继续下降0.5%,而生猪数据也未出现大规模反弹。我们认为尽管近期生猪价格有所走低,预计后期猪价下行空间有限,生猪养殖仍将保持较好的盈利能力。而牧原作为畜类养殖的最佳投资标的,无论从养殖技术、养殖成本和养殖理念上均位于行业前列,随着产能释放,盈利水平将维持高位。

3.盈利预测和投资建议

我们预计公司16、17 年生猪出栏将达到300 万头、450 万头,全年头均盈利达到约700 元水平,维持公司2016-2017 年净利润为21.08 亿、21.46亿的判断,对应2017 年PE 约12 倍左右,维持“推荐”投资评级。

4.风险提示

猪价上涨不达预期,大型疫病风险。

责任编辑:刘琦

饲料业三大巨头业绩出炉 生猪期货终于来了?

饲料业三大巨头业绩出炉 生猪期货终于来了? 猪价高位,温氏效益增长延续!

猪价高位,温氏效益增长延续! 参股生猪企业利润和盈华讯方并表带动金新农前三季度业绩增长

参股生猪企业利润和盈华讯方并表带动金新农前三季度业绩增长 猪价高位,助力正邦业绩高增长!

猪价高位,助力正邦业绩高增长!