2006年,第十届全国人大代表、大连商品交易所总经理朱玉辰在提交的议案中建议,应在大商所推出生猪期货交易,并且上市条件已经成熟。那么,如何看待生猪期货呢?该期货品种对食品加工业类上市公司有何影响呢?

抢夺猪肉定价权从期货市场的角度来看,期货市场的发达与否直接影响本国企业在大宗商品国际市场中的地位和价格影响力。在不完全竞争的国际市场上,期货价格成为大宗商品协议定价的基础。发达国家常常通过影响本国期货市场同类产品期货合约价格的方式,影响或支配大宗商品的定价。

比如说我国小麦期货交易日渐活跃,2002年,路透社把我国郑州商品交易所的小麦期货报价纳入国际小麦价格体系,同时报出美国CBOT和郑州商品交易所小麦的价格,这无疑会影响世界小麦的供求关系,进而影响国际小麦价格。因此,对于生猪期货也是如此,尽快推出生猪期货品种,形成与国际互动的期货价格,从而抢夺我国猪肉产品的定价权。

双重受益如果能够掌握生猪定价权,也就相当于锁定了食品加工业的生产成本,从而提升了食品加工业企业在国际市场的竞争力,因为随着全球食品加工业逐渐向我国转移,我国的食品加工企业的国际化进程也在提速,如何在激烈的产品竞争过程中抢得先机,在食品加工业同质化经营的大背景下,成本就是最为重要的,而对于生猪屠宰以及生猪深加工的食品加工业来说,成本主要构成就是生猪,所以,锁定了生猪价格,也相当于锁定了生产成本,有利于我国食品加工业的出口,提升企业的盈利能力。

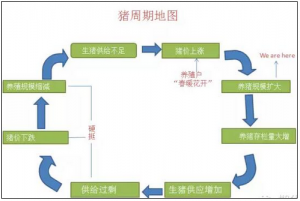

同时,生猪价格由于养殖分散,也缺乏相应的价格发现机制,价格波动的动力具有极强的“原始推动力”,价格往往大起大落,比如说从2003年7月开始,猪价全面回升,经过大约15个月的恢复性上涨之后,于2004年10月开始回落,到2005年底生猪价格更是大幅下跌。据调查,2005年底,河北许多地区生猪收购价跌到了每公斤5元,与2004年同期生猪价格每公斤10元相比下跌了50%;四川资阳地区生猪价格在每公斤5.4元左右,与2004年同期相比,每公斤低了2.4元。如此大幅波动也不利于生猪加工企业与农民的养殖,所以,推出生猪期货有利于通过价格发现的功能指导价格,有利于平抑生猪价格,从而有利于食品加工企业的成本降低。

成本控制是关键但这仅仅是一个理论上的分析,相关企业能否得益于生猪期货,还需要考虑两个问题:

一是相关企业的内部控制成本的能力。因为,同样是以生猪为原料的食品加工业,当年春都与双汇均很牛气,但是,双汇笑到现在,春都则举步维艰,而生猪期货的推出又是针对所有企业的行业性“普惠政策”,因此,能否把握住这一“普惠政策”,关键还看企业内部的控制能力。

二是生猪期货的套期保值也是一把双刃剑,就如同有色金属大宗品种均有期货品种,但目前并没有哪一个企业或者哪一个上市公司通过期货达到提升盈利能力的现象,真正的盈利能力提升仍然来源于产品价格的飚升和内部控制成本的能力提升,所以,生猪期货肯定对相关企业产生积极有效的作用,但并不能借此而改变对生猪相关产业链的上市公司内在估值。

投资者应该重点关注两类公司:一是产能有扩大可能的生猪养殖业,比如说裕丰股份等;二是受益于生猪价格下移影响的双汇股份,该公司在近期进入股改程序和国有股转让程序,值得重点关注。

中国饲料经历了改革开放以来二十几年的发展,其产销量已经跃居世界前列,但饲料销售渠道的发展和健全、今后的发展方向却一直是饲料同行们所关注和思考的问题。

责任编辑:

今年CPI仍将温和上涨 生猪供求格局有望改变

今年CPI仍将温和上涨 生猪供求格局有望改变 发改委:3月生猪存栏量环比增0.9% 供求有望改变

发改委:3月生猪存栏量环比增0.9% 供求有望改变 猪都在创造历史了 期货市场还在等什么

猪都在创造历史了 期货市场还在等什么 雏鹰农牧:推进雏鹰3.0模式升级,电竞布局有望加速

雏鹰农牧:推进雏鹰3.0模式升级,电竞布局有望加速