事件:金宇全资子公司金宇保灵于 2015 年 12 月 1日与北京中海生物科技有限公司、浙江海隆生物科技有限公司签订了《猪瘟E2蛋白亚单位灭活疫苗联合研制协议书》,协议三方在前期研究的基础上,开展猪瘟E2蛋白亚单位灭活疫苗的研究,联合申报并最终获得《新兽药证书》。北京中海享有研发成果和权益的46%,浙江海隆享有44%,金宇保灵享有10%。

公司在新技术产品储备、新蓝海开拓速度上持续领先,而传统口蹄疫领域也具备持续高增长的壁垒。

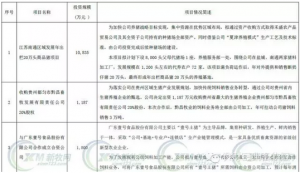

新技术:基因工程苗(亚单位疫苗、标记性疫苗)与联苗领域研发齐头并进,新技术布局持续领跑行业。公司当前储备了国际上较早推广的猪瘟E2蛋白亚单位灭活疫苗,该疫苗不仅是能够做出高效力产品的蛋白疫苗,同时也是能区分野毒感染(产生针对E0蛋白的抗体)与主动免疫(产生针对E2蛋白的抗体)的标记性疫苗,兼具高质量与净化功能,是规模场防控直至净化猪瘟疫病的首选。预计在三方合作下该产品研发周期较短,上市后将改变国内低质产品泛滥的局面,打开20-30亿的市场空间。而目前公司圆环亚单位疫苗已拿到批文,2016年正式上市后预计将贡献0.5-1亿元体量,国际成熟产品将引导国内圆环疫苗15亿规模市场从全病毒向亚单位更新换代的风潮。在联苗市场,公司未来有望在口蹄疫基础上进行联苗尝试,若成功则将凭借第一大病的集聚效应,在广阔的猪用联苗市场中占据领先地位,而反刍联苗战略也将持续推进。

新蓝海:以呼吸道与消化道疫病、细菌性疫病为切入点,占据未来国内反刍领域的霸主地位。国内反刍疫苗市场目前仅有15亿,未来有10倍以上拓展空间。公司2015年即将上市布病与牛BVD-IBR二联,同时反刍疫苗也是产业园发展动物疫苗的首选方向。布病短期可走绿色通道而迅速贡献0.5-1亿元收入,而中期也有望做成高质量市场苗。牛BVD-IBR二联是美国反刍疫苗销量位居前列的产品,难防、经济效益高(肉牛增重与奶牛产奶量显著提升)的特征使得其定价在20-30元。牛二联疫苗上市后可针对1400万头存栏的奶牛场快速拓展市场,中期也有望在近1亿头存栏的肉牛场不断拓展空间,10亿元级别大品种毋庸置疑。

传统领域:口蹄疫毒株类型与产品质量持续领先,并构建中期高成长壁垒,同时直补政策预期赋予优质期权。目前A型口蹄疫是猪场主要的防治疫病,金宇的牛三价以及未来的AO双价苗均是较为主流的毒株,其他企业很难在短期内针对主流毒株做出高质量产品。我们预计中期行业30-40亿的市场空间下,公司依旧能在市场苗行业高速成长的过程中,持续扩张市占率。而口蹄疫直补政策的预期,也给予公司主业体量二次爆发性增长的一个“优质期权”。

以国际化的人与动物大医药产业园为载体,开展合作研发、外延并购的“引进来”战略。以工业4.0为标准,公司建设的国际化产业园是国际医药研发资源产业化的载体。一方面,公司将在传统的动保领域不断引进国际先进的研发资源,带动国内技术升级速度加快,一系列优质的亚单位疫苗、标记性疫苗、反刍疫苗、宠物疫苗及多联多价苗有望在此诞生,公司产品线将持续领先。另一方面,公司将依托产业园开展人的医药领域布局,预期将在精准医疗等多个新方向上,向国际动保巨头的人与动物大医药业务体系迈进。从成长路径看,产业园的建立同时也标志公司外延式发展的提速,未来国际并购与研发合作预期强烈。

国内动保产业“走出去”战略的先行者,亚非广阔市场打破长期成长天花板。公司计划在非洲建厂,埃塞目前有6000万头牛、6000万头羊,周边国家也有1-2亿头牛羊,体量足以满足公司成长。目前非洲的动保体系还未建立,公司先发优势明显,具备较高成长空间。而目前中亚等国的口蹄疫等疫病主流毒株与中国相同,金宇多个产品有望借助一带一路继续拓宽市场。从长期来看,即便国内动保市场存在一定成长阻力,但金宇走出去的战略依旧能使得其在多个发展中国家找到持续增长的蓝海市场。

回顾金宇过去的成长,公司战略的前瞻性令人佩服。从口蹄疫市场苗带动的大品种成长路径,到目前多个新技术产品的蓄势待发、新蓝海市场的坚定开拓,再到未来的国际化战略、外延扩张及人药领域的涉足,公司每一步都在引领者国内动保行业新的发展趋势。作为国内动保行业的龙头,领先行业发展、战略执行坚定下业绩持续高增长确定,公司白马成长的属性值得坚定投资。

暂不考虑可能发生的股本转增,我们预计 2015-2017 年净利润为5.49、7.61、10.41亿元,同比增长35.75%、38.66%、36.80%,EPS分别为 0.96/1.33/1.82 元,基于公司未来几年保持超越行业增速的高成长性,给予2016年35XPE,目标价为46.55元,维持“买入”评级。

责任编辑:宋美丽

猪肉股延续强势 雏鹰农牧大涨逾6%

猪肉股延续强势 雏鹰农牧大涨逾6% 新希望牵手壹号土猪,大公司合作成趋势

新希望牵手壹号土猪,大公司合作成趋势 2.9亿元收购英伟,唐人神要做“猪奶粉”?

2.9亿元收购英伟,唐人神要做“猪奶粉”? 海大集团:行业迎景气拐点 业绩持续高增长

海大集团:行业迎景气拐点 业绩持续高增长